抵押车辆贷后管理到底靠什么?抵押车专用的GPS定位器

从汽车金融行业来讲抵押车GPS金融风险风控解决方案,车抵贷是汽车金融细分领域的一种业务形态,利用二手车辆的价值来解决贷款人的资金需求问题。从P2P网贷平台来讲,车辆做为抵押物成为借款的一端在平台中发标,更符合小额分散的监管合规要求,并且对车辆资产控制和处理相对容易一些。

对行业了解的朋友大致清楚两者的基本情况,质押车辆将被借贷机构控制,借款人在借款期间无法使用;抵押车辆仍然可以将车辆开走,不影响车辆使用。两者的区别不光是车辆归谁占有,还有是否要办理抵押登记。本日带大家了解两都的业务风险。

金融车辆GPS质押业务风险

风险一:由于车辆质押权的设立没有办理登记手续,存在车辆质押后再次抵押给他人的风险。而法律上规定在质押和抵押权同时存在的情况下,一般会抵押权优于质押权,现实中要打赢这场官司并非容易,时间和精力也消耗不起。

风险二:如果质押车辆仅仅是借贷机构控制了车辆,未能控制车辆所有权证或行驶证等证件,借款人将车辆卖给第三人的可能性非常大。

风险三:借款人背负其他债务,导致该车辆被查封,同样会面临一定风险。

风险四:由于质押车辆未进行车管所登记,很难确认车辆本身是否存在盗抢车或黑车的风险,信息查询不全会导致面临法律风险,严重的涉嫌协助销赃等犯罪。

风险五:被抵押车辆已经登记其他人的名字,办理车辆质押机构未进行查询,导致车辆实际所有权人与登记的所有权人不一致的风险。对于这种情况,应当要求借款人提供购车发票等取得所有权的依据,并可以要求借款人办理完登记手续后,再签订质押合同。

金融车辆GPS抵押业务风险

风险一:车主身份虚假、事故车、套牌车、租赁车辆、查封车,此类客户多以各种故事理由(经常选择傍晚、星期来申请贷款,借口是车管所下班、急用钱)不去车管所设定抵押登记。

风险二:信用管理体系和信用评估技术本身不科学,信用管理维度缺失、不合理,车辆价值、信用状况、工作及经营状态、家庭稳定性、负债状况、有无恶习等核心信用管理维度没有落实到位。

风险三:很多公司没有独立的风控线,部分风控流程业务人员参与,风控流程执行不到位很容易产生操作风险,如车辆价值评估失误、GPS定位器安装不合格、备用钥匙遗漏、保险过期等。更有甚者审批人员明知该类客户风险较大,依然选择放款。

风险四:单独强调是因为具有普遍性,很多跑了的高危客户都是非理性过度负债状态,很多公司对借款人同行负债评估不重视,借款人超后把车辆二次抵押给不正规的公司,超后甚至被倒卖黑车,结果人车两空。

风险五:很多公司贷后管理没有采用业务系统进行数据化管理的方法,执行力欠缺,追车不果断。其实客户在出现系统性风险之前是有表现的,如利息支付拖沓、车辆轨迹反常、经常关机等。 根据以上内容分析,车辆抵押和质押业务都存在一定的风险,那么该如何尽量规避这样风险发生?

智仁科技风控专家精心研究,提醒各位车贷公司注意以下4点:

如果是质押车辆,有专人进行车辆看管,以及妥善保存相关证件。当然如果是能和借款人谈妥,超安全方式一定是即办理抵押登记,又能控制车辆,保存相关证件。

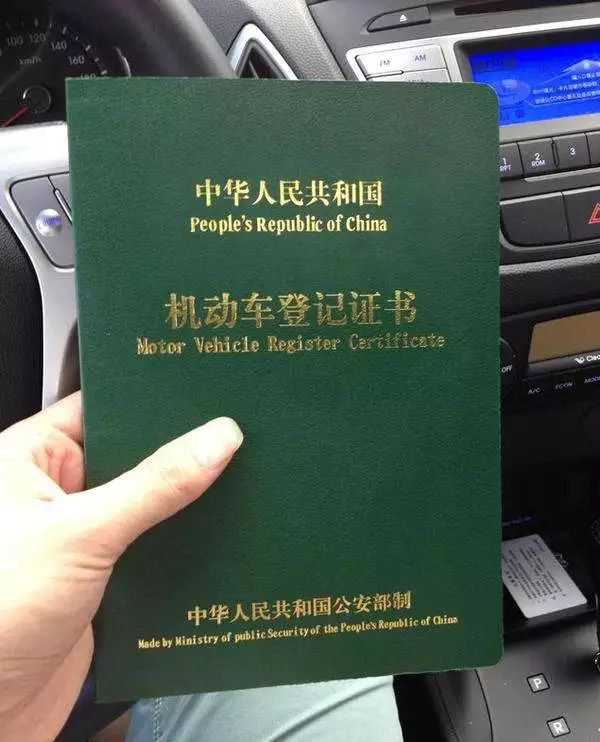

如果是抵押车辆,现场评估车辆,车管所办理抵押手续,至少安装2个GPS(一个有线一个无线),变更保险受益人。

首要在于人的征信,不良记录对于车辆风险是非常大的,通过征信系统对借款人做出征信报告,贷前面审确定借款人还款意向,以及还款来源尤为重要。

抵押车辆贷后管理强化车辆在线监控、轨迹分析、是否停留敏感区域,根据预警信息发现问题果断处理。

智仁科技专注车载GPS定位9年,免费提供金融风险风控解决方案,以完善的风控解决方案为主体, 以金融财产保全方案和成熟的系统,打造汽车金融风控领域的标杆。专业的客服团队24小时在线及时提处理问题。五星风控平台遇到报警车辆及时弹出窗口提示问题车辆。早发现问题,解决问题。致电即可免费获取一份“抵押车GPS金融风险风控解决方案”,电话13954049708。

GPS终端

GPS终端.jpg)